Il 2009 sarebbe stato l’anno più drammatico della storia se non ci fossero stati gli incentivi finanziari e fiscali, per un totale di 5000 mld di dollari, pari al 10% del Pil mondiale. Che cosa ne sarebbe stato del settore bancario? E di quello automobilistico insieme a tutto il suo indotto? La ricerca, che passi avrebbe fatto? Allora sì che avremmo visto la deflazione allo stato puro, la disoccupazione superare almeno il 15% negli Stati Uniti e molti Paesi dover dichiarare default. Attraverso questi interventi ci troviamo invece difronte ad un anno tutto sommato avaro di soddisfazioni, ma non anomalo, nel quale l’economia mondiale ha subìto solo un arresto, grazie ad una ripartenza nella seconda metà, che ha attenuato il forte calo dei primi sei mesi. I paesi più industrializzati sono stati quelli maggiormente penalizzati con una perdita del Pil in termini reali tra il 4 e il 5 percento, mentre gli emergenti hanno contribuito anche quest’anno ad attenuare la recessione. Prevedere il 2010 al momento, sarebbe un’impresa difficile anche per coloro che stanno dentro la stanza dei bottoni, come Bernake e Obama, i cui dati e mezzi a disposizione non sono i miei nè di qualsiasi altro che ha la pretesa di prevedere il futuro. Di questo ce ne dobbiamo noi tutti rendere conto. Tuttavia possiamo analizzare dei dati oggettivi sui quali formulare alcune opinioni, sempre che la logica abbia un senso per quanto riguarda il mercato azionario. La domanda di beni, nel Mondo non è certo aumentata, nonostante gli stimoli, in particolar modo negli Stati Uniti e in tutti quei paesi fortemente penalizzati da un sistema bancario sull’orlo del crack e da una disoccupazione che solo nelle ultime settimane ha visto un arresto da livelli che non si vedevano da quasi trent’anni. Ribadisco che se non ci fossero stati gli stimoli, con molta probabilità oggi non eravamo nemmeno a fare commenti con la dovuta serenità e lucidità. Osservando alcuni dati importanti come la propensione al risparmio e il tasso di ricchezza, possiamo tranquillamente affermare che i consumi privati in Usa saranno destinati a diminuire nell’ordine del 4% per i prossimi tre o quattro anni. Tale diminuzione, dovrebbe essere compensata in parte dalla Cina e dall’India i cui rispettivi pesi rispetto all’economia americana in termini di consumi sono pari ad 1/3 e 1/6. Pertanto i consumi in detti paesi dovrebbero crescere almeno nella misura del 10% in Cina e del 20% in India, senza contare che in Europa non avremo, con molta probabilità, consumi crescenti, grazie al fatto che il tasso di risparmio sarà destinato a salire a causa della restrizione del credito che dovrebbe perdurare sulle economie occidentali. Personalmente starei cauto nel confidare sulle economie emergenti, come se queste fino ad oggi non dipendessero almeno per il 50% dai consumi occidentali. Non va dimenticato, infatti, che gli ultimi mesi del 2009 sono stati migliori grazie alla ricostituzione delle scorte, di cui i paesi emergenti sono i principali produttori. Proviamo a vedere come dette economie reagirebbero a fronte di misure atte a salvaguardare l’occupazione americana o europea? Credo che per questo anno non dobbiamo dare niente per scontato, e questo grande ottimismo per le economie emergenti mi fa personalmente paura. La cosa che tuttavia mi fa più paura è l’aver letto sui principali giornali specializzati la mole di debito pubblico/privato americano, che ammonta ad oltre 50.000 mld di dollari (gli zeri sono corretti e i mld pure), pari a 4 volte il proprio Pil e uguale al Pil mondiale. Se a questo sommiamo l’Europa non ci vuole poi tanto a capire come si sia costruita la mole di derivati in giro per il Mondo pari a 300 mila mld. Osservando questi numeri, quale speranza posso avere per i prossimi dodici mesi di vedere i consumi salire o di rimanere poco sotto i livelli attuali? Sicuramente con gli incentivi sono stati anticipati consumi che si sarebbero verificati negli anni futuri. Pensiamo alle automobili oppure alle case comprate grazie al credito d’imposta riconosciuto dal Governo americano. Molti hanno accelerato i consumi e per i prossimi mesi o anni non sentiranno l’esigenza di cambiare l’auto oppure la casa. Detto questo, quindi, la mole presente tra debito pubblico e privato mi dice che i margini di intervento da parte degli Stati e del sistema bancario sono a dir poco inesistenti. Nei prossimi mesi vedremo una progressiva diminuzione degli interventi a sostegno del sistema economico. Misure volte a far credere che ci saranno incentivi ulteriori rischierano di rivelarsi promesse da marinaio. Se ridate una lettura alle previsioni dei bond per l’anno 2010 potete rendervi conto di quanto stia a cuore al momento più la necessità di essere credibili che il volere sorprendere con effetti speciali. Da un punto di vista economico il 2010 sarà quindi l’anno in cui l’economia dovrà iniziare a camminare senza le stampelle. Tra marzo e giugno verrà tolta la prima stampella, mentre per toglere la seconda sarà necessario vedere come il paziente reagirà. E’ chiaro che in presenza di una reazione negativa si allungherebbero i tempi, ma quali effetti ci sarebbero sulla credibilità del debito pubblico?

Per l’Italia il 2009 si chiude con un calo del Pil vicino al 5% e siccome le cose meglio non potevano andare si è pensato bene per l’inizio del 2010 di far scattare aumenti a go go, vedi gas, autostrade, assicurazioni, piccoli generi alimentari e per terminare anche il canone Rai. Questi, signori miei, sono i segnali della stagflazione di cui ho già parlato (http://www.moneyriskanalysis.com/blog/2009/10/18/anni-70/). Chiassà come saranno contenti coloro che alla fine del mese già non arrivavano con il proprio stipendio. Ho parlato dell’Italia ma non credo che da altri paesi sia diverso. Al momento la paura di perdere il posto di lavoro ha fatto sì che non ci fossero assolutamente rivendicazioni salariali. Sarà così anche nel 2010? Vedremo i nostri top manager sbandierare ancora una volta i loro archimedici risultati di bilancio, ottenuti grazie e solo alla razionalizzazione dei costi fino all’inverosimile?

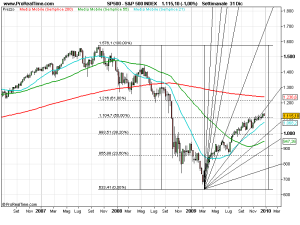

ANALISI MERCATO AMERICANO: l’indice SP500 ha chiuso il 2009 a 1115 dopo un minimo di 666 toccato in marzo. Il rialzo ha superato del 2% il 50% del ribasso subito da fine 2007. Secondo la teoria ciclica la borsa americana dovrebbe subire un cambiamento direzionale a partire da metà gennaio. In questo caso tale teoria è più evidente rispetto all’Eurostoxx che andrò ad analizzare di seguito. Il quadro delle medie di lungo conferma importanti supporti a quota 1070 e 950 punti. Gli indicatori presentano una configurazione favorevole ad una correzione. La performance di questo indice è stata del 23% nel 2009, mentre il Nasdaq ha fattto decisamente meglio con +43%. Chi mi avrà potuto leggere ai tempi di quando non pubblicavo sul blog ricorderà senza dubbio quali fossero le mie aspettative sul settore tecnologico. Anche per il nuovo anno continuo a preferire l’indice tecnologico al Dow Jones e allo SP500, caso mai dovessi scommettere qualche dollaro, in quanto in termini di forza comparativa sono stati superati livelli importanti. Pertanto le problematiche andranno cercate casomai su titoli che riguardano il Dow Jones. Se guardiamo i titoli di questo indice non troviamo valutazioni particolarmente care, salvo qualche titolo bancario o tecnologico come Intel e Cisco. Pertanto, sulla base dei risultati già usciti e che saranno resi pubblici a partire dai primi di gennaio, il mercato sta dando una valutazione corretta. La stessa però non tiene conto a mio parere della situazione al netto degli incentivi messi in campo, che come già detto tenderanno a diminuire con il trascorrere dei mesi.

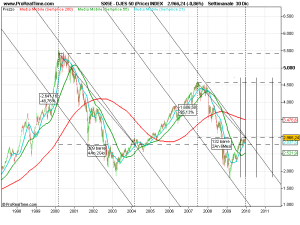

ANALISI MERCATO AMERICANO: l’indice SP500 ha chiuso il 2009 a 1115 dopo un minimo di 666 toccato in marzo. Il rialzo ha superato del 2% il 50% del ribasso subito da fine 2007. Secondo la teoria ciclica la borsa americana dovrebbe subire un cambiamento direzionale a partire da metà gennaio. In questo caso tale teoria è più evidente rispetto all’Eurostoxx che andrò ad analizzare di seguito. Il quadro delle medie di lungo conferma importanti supporti a quota 1070 e 950 punti. Gli indicatori presentano una configurazione favorevole ad una correzione. La performance di questo indice è stata del 23% nel 2009, mentre il Nasdaq ha fattto decisamente meglio con +43%. Chi mi avrà potuto leggere ai tempi di quando non pubblicavo sul blog ricorderà senza dubbio quali fossero le mie aspettative sul settore tecnologico. Anche per il nuovo anno continuo a preferire l’indice tecnologico al Dow Jones e allo SP500, caso mai dovessi scommettere qualche dollaro, in quanto in termini di forza comparativa sono stati superati livelli importanti. Pertanto le problematiche andranno cercate casomai su titoli che riguardano il Dow Jones. Se guardiamo i titoli di questo indice non troviamo valutazioni particolarmente care, salvo qualche titolo bancario o tecnologico come Intel e Cisco. Pertanto, sulla base dei risultati già usciti e che saranno resi pubblici a partire dai primi di gennaio, il mercato sta dando una valutazione corretta. La stessa però non tiene conto a mio parere della situazione al netto degli incentivi messi in campo, che come già detto tenderanno a diminuire con il trascorrere dei mesi.  ANALISI EUROSTOXX50: Premesso che trovo impossibile e inutile far previsioni adesso, è interessante prima di tutto comparare i due trend ribassisti di lungo periodo che hanno caratterizzato l’ultimo decennio. Come possiamo vedere dal grafico, il primo ribasso, iniziato nel 2000 si è sviluppato con maggiore inclinazione rispetto a quello partito nel 2007, ancora tutto da considerare non terminato a mio parere. La durata del primo ribasso, all’interno di un canale, avente la stessa inclinazione del corrente, è stata di oltre quattro anni, mentre nel caso più recente ci troviamo a compiere il 30° mese. Che il ribasso della grande crisi abbia una durata di soli 30 mesi contro i 48 del precedente, sia compatibile con la vera natura economica attuale? La risposta è scontata: NO. Da circa due mesi il mercato è entrato in un fase di bassa direzionalità, voluta principalmente dalle banche centrali che da mesi cercavano stabilità. Non è a noi possibile sapere se questa stabilità sia reale oppure apparente, in quanto il fattore principale che la determina è la natura psicologica degli investitori difronte ad eventi esogeni. Quello che possiamo determinare al momento è la bassa reattività in presenza di notizie endogene che per molti versi appaiono scontate, in quanto ben prevedibili dalla mole di dati che tutti i giorni invadono le pagine web. Ovviamente non sono mancate e non mancheranno le sorprese in tema economico, ma sotto questo aspetto il mercato non prenderà direzioni particolamente evidenti. Al meglio potrà costruirsi a piccoli passi una base necessaria ad un movimento più ampio negativo o positivo che sia. In passato mi ha molto aiutato l’analisi ciclica dei mercati, per determinare le fasi cruciali del mercato. Secondo questa teoria suggerisco estrema attenzione nei periodo compresi tra i primi di febbraio e quelli di marzo. In questo periodo è molto probabile attendersi una ripresa della volatilità dei mercati, che toglierà qualsiasi dubbio sulla sostenibilità di un trend ribassista di lungo, che a mio parere non è ancora terminato, ma che per motivi esogeni, determinati in particolar modo dagli artifizi finanziari delle banche centrali e dai governi che hanno fatto il pieno di debiti, ha solo rallentato il passo. Sempre nel grafico possiamo osservare la media rossa che rappresenta una semplice media mobile settimanale a 200. Il perido di durata al di sotto o al di sopra della stessa è stato mediamente di 3 anni e mezzo. E’ circa un anno e mezzo invece che l’indice in questione ha violato al ribasso tale media, passante ad oggi a 3450 circa. Attraverso questo semplice concetto posso escludere a priori che durante l’anno corrente vedremo una performance superiore al 15%. Sempre dalle medie descritte nel grafico, possiamo determinare due importanti supporti: il primo a 2830 il secondo a 2520. La rottura di quest’ultimo supporto coinciderebbe con un ritorno della volatilità su livelli di pericolo. Credo che tale scenario possa verificarsi a partire da marzo. Osservando molti indicatori settimanali, quali Macd e Momentum ad esempio possiamo considerare altamente probabile uno scenario in deterioramento per i prossimi 30/40 giorni, utili a confermare il trend ribassista di lungo periodo. Mi resta altamente difficile pertanto considerare adesso un movimento bullish dei mercati, in considerazione anche di un obiettivo di quota 3040, sfiorato solo grazie alla rottura del diamante, che se si fosse verificata in presenza di mercati più liquidi avrebbe avuto maggiore attendibilità. E invece per la serie ci troviamo in presenza di mercati manovrati, tale segnale si è verificato tra Natale e Capodanno, un bel dire quindi. Salvati i bilanci del 2009, pertanto sarà necessario procedere a ripulire un pò gli armadi dagli scheletri, che dite?

ANALISI EUROSTOXX50: Premesso che trovo impossibile e inutile far previsioni adesso, è interessante prima di tutto comparare i due trend ribassisti di lungo periodo che hanno caratterizzato l’ultimo decennio. Come possiamo vedere dal grafico, il primo ribasso, iniziato nel 2000 si è sviluppato con maggiore inclinazione rispetto a quello partito nel 2007, ancora tutto da considerare non terminato a mio parere. La durata del primo ribasso, all’interno di un canale, avente la stessa inclinazione del corrente, è stata di oltre quattro anni, mentre nel caso più recente ci troviamo a compiere il 30° mese. Che il ribasso della grande crisi abbia una durata di soli 30 mesi contro i 48 del precedente, sia compatibile con la vera natura economica attuale? La risposta è scontata: NO. Da circa due mesi il mercato è entrato in un fase di bassa direzionalità, voluta principalmente dalle banche centrali che da mesi cercavano stabilità. Non è a noi possibile sapere se questa stabilità sia reale oppure apparente, in quanto il fattore principale che la determina è la natura psicologica degli investitori difronte ad eventi esogeni. Quello che possiamo determinare al momento è la bassa reattività in presenza di notizie endogene che per molti versi appaiono scontate, in quanto ben prevedibili dalla mole di dati che tutti i giorni invadono le pagine web. Ovviamente non sono mancate e non mancheranno le sorprese in tema economico, ma sotto questo aspetto il mercato non prenderà direzioni particolamente evidenti. Al meglio potrà costruirsi a piccoli passi una base necessaria ad un movimento più ampio negativo o positivo che sia. In passato mi ha molto aiutato l’analisi ciclica dei mercati, per determinare le fasi cruciali del mercato. Secondo questa teoria suggerisco estrema attenzione nei periodo compresi tra i primi di febbraio e quelli di marzo. In questo periodo è molto probabile attendersi una ripresa della volatilità dei mercati, che toglierà qualsiasi dubbio sulla sostenibilità di un trend ribassista di lungo, che a mio parere non è ancora terminato, ma che per motivi esogeni, determinati in particolar modo dagli artifizi finanziari delle banche centrali e dai governi che hanno fatto il pieno di debiti, ha solo rallentato il passo. Sempre nel grafico possiamo osservare la media rossa che rappresenta una semplice media mobile settimanale a 200. Il perido di durata al di sotto o al di sopra della stessa è stato mediamente di 3 anni e mezzo. E’ circa un anno e mezzo invece che l’indice in questione ha violato al ribasso tale media, passante ad oggi a 3450 circa. Attraverso questo semplice concetto posso escludere a priori che durante l’anno corrente vedremo una performance superiore al 15%. Sempre dalle medie descritte nel grafico, possiamo determinare due importanti supporti: il primo a 2830 il secondo a 2520. La rottura di quest’ultimo supporto coinciderebbe con un ritorno della volatilità su livelli di pericolo. Credo che tale scenario possa verificarsi a partire da marzo. Osservando molti indicatori settimanali, quali Macd e Momentum ad esempio possiamo considerare altamente probabile uno scenario in deterioramento per i prossimi 30/40 giorni, utili a confermare il trend ribassista di lungo periodo. Mi resta altamente difficile pertanto considerare adesso un movimento bullish dei mercati, in considerazione anche di un obiettivo di quota 3040, sfiorato solo grazie alla rottura del diamante, che se si fosse verificata in presenza di mercati più liquidi avrebbe avuto maggiore attendibilità. E invece per la serie ci troviamo in presenza di mercati manovrati, tale segnale si è verificato tra Natale e Capodanno, un bel dire quindi. Salvati i bilanci del 2009, pertanto sarà necessario procedere a ripulire un pò gli armadi dagli scheletri, che dite?

ottima analisi<br /><br />goldman by :<br />http://financialmarket-tradingefinanza.blogspot.com/

inanzitutto buon anno salute e auguri di buon lavoro.In questo clima di crisi piu' intelettuale che economico dove tutti vogliono dire la sua sei l'unico che riesce a trasmettere in sintonia con un pizzico di saggezza difficile da individualizzare in questo momento dove la praticita' insegna che nulla accade per niente non sono i dollari carta igienica che qualche ipocrita ipotizza

(AGI) – Atlanta, 3 gen. – Il presidente della Federal reserve, Ben Bernanke, e' sicuro che l'istituto centrale statunitense sapra' ritirare le misure di sostegno all'economia senza scossoni quando arrivera' il momento giusto. "Abbiamo una strategia molto solida", ha detto intervenendo a un incontro dell'American Economic Association. -<br /><br />QUINDI, niente

Andrea, sei un GRANDE<br />le tue analisi di inzio anno andrebbero incorniciate. E magari inviate a qualche economista del cavolo. O qualche gestore di fondi…..affondati<br />bravo!!!<br />Daniele

Daniele ti ringrazio di cuore, sei un incentivo per me. Ringrazio anche Zio Tom e tutti gli altri che hanno letto con attenzione. Di nuovo Buon anno a tutti

Here I am!Caro Falco,complimenti ancora x la tua skiettezza ed incisività! mi trovi praticamente in accordo su tutto.L'unico grande dubbio è quanto durerà questo giro di giostra visto ke sono stati alterati i normali parametri dell'Analisi Fondamentale Macro.Mah…ki lo sa….Cmq ,quali sono le fonti (presumibilmente italiane)dove si afferma ke il Debito Pubblico + Privato sia di 50.000

I dati relativi ai debiti americani li ho ripresi da un articolo de Il Sole 24 Ore della scorsa settimana, in cui si parlava tra le righe del situazione drammatica Usa. Sono già dei mesi che ogni tanto vengono riportati e che personalmente rileggo con quattro occhi. Probabile che con quell'ammontare si comprenda debiti pubblici, privati (mutui e prestiti personali) e di società. Sono molto

Grazie x la risposta.Cmq sono siti governativi statunitensi quelli a cui faccio riferimento(La cifra dei deriv. è confermata anke da JP).Neanke io mi fido di cifre sparate a casaccio giusto x impressionare.Resta il fatto ke la situazione è tragica ed operar in Borsa con i croupiers quali JP,Gold & C. è veramente difficile….da cardiopalma con stop trailing stretti ke spesso risultano

L'articolo a cui mi riferivo era del Sole tra il 23 e il 30 in cui si parlava fra le righe dei famosi 50 mila mld. Ho ritrovato poi un articolo del Corriere della Sera di inizio 2009 in cui si diceva che il debito privato e d'impresa ammontava al 175% del Pil. In questo modo ci si avvicina molto alla cifra se sommiamo quello pubblico. Chi sta peggio sotto quell'aspetto, ossia debito

Si lo so!e questo mi fa solo piacere,visto ke nn fanno altro ke guardare la pagliuzza negli okki degli altri,in special modo nei confronti dell'Italia.Questo xkè le lobby ebraike ke controllano l'editoria britannica(l'economist su tutti)vedono di cattivo okkio l'avvicinamento di Berlusca con Putin,con il kiaro intento di staccarsi dal legame arabo-statunitense.(la Libia è un mondo

Inoltre l'ITalia ha un patrimonio mobiliare e immobiliare(escluso il sommerso nn scudato) di oltre 8.500 miliardi di euro a fronte di un debito pubblico di 1.800.Onde ragion x cui l'Italia è tra le nazioni megli messe! Il 49% dei beni relativial Patrimonio dell'Umanità dell' Unesco appartiene al Belpaese.Quindi noi avremmo delle potenzialità enormi….Riassumendo:il convento è

Bravo Personal Trainer. Mezza GB è in mano agli sceicchi e non hanno il nostro Sole……e dico poco…..ma come si dice dalle mie parti….accidenta ai meglio!!!!

buongiorno a tutti,piacere di leggerti personal trainer,a marzo 2009 tutti si cakkavano,bancari fuori di testa , persone in fila a ritirare i quattro soldi e blog in tilt e' stato allora che ho fatto il tuo stesso ragionamento e pur in parte rischiando nel mio piccolo ho acquistato le piu' scaccionate azioni che dopo tutto mi hanno reso bene e sollevato nel lavoro in crisi in quanto

Caro Zio Tom, il mio blog non esisteva, in quanto è da soli 4 mesi scarsi che l'ho iniziato. Coloro che ricevevano i miei aggiornamenti però di potranno dire cosa scrivevo in quei periodi. Comunque nella mia esperienza non mi è mai piaciuto il "l'avevo detto e l'avevo fatto". Dico solo che la borsa in particolare spesso è il frutto di un insieme di componenti fra le quali la

Ciao caro ZIO Tom,ti ringrazio x il complimento ma credo di nn meritarlo particolarmente,nel senso ke le cose sono sotto gli okki di tutti,Bisogna avere solo un pò di buon senso x saperle interpretare.x ricchezza mal distribuita intendo:Question Mark:Secondo te siamo in "Una Vera Democrazia"?Nn è mai esistita nella storia del genere umano questa locuzione.Oligarkia è il termine madre

Falco hai ragione aggiungerei un po' di coraggio e fortuna come in tutte le cose nella vita chi non risckia non rosega.Personal trainer dai non lamentiamoci,i miseri sono quelli che possono aiutare il prossimo e non fanno un cxzxo non hanno capito niente con i loro tesori e torri innalzate pensano di essere diventati eterni i piu' forti e non si accorgono della loro stupida fragilita'.

Dubai docet Pers. Trainer

Grazie per il vs intervento costruttivo.