La svalutazione del dollaro

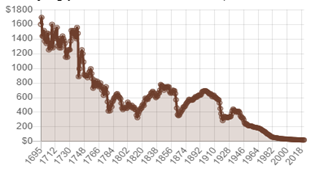

Rivalutazione paniere beni dal 1695

Qui di seguito riporto un pezzo di un articolo che ho pubblicato ad inizio 2019 quando ancora l’oro vaneggiava tra 1200 e 1300 e molti vedevano tale rifugio come superato dai tempi moderni:

“Vi assicuro che fare un’attualizzazione del valore reale dell’oro legato all’inflazione è un compito molto arduo, in quanto i dati a disposizione non sono tantissimi. La domanda che molti si fanno è se l’oro protegge o no dall’inflazione. RISPOSTA: SI

Per molti secoli, come tutti sanno, le monete erano totalmente convertibili in oro secondo una parità e salvo rare eccezioni quest’ultima veniva aggiornata marginalmente.

Le prime condizioni di convertibilità dell’era più vicina a noi risalgono al 1351, quando cioè fu stabilito un valore di 1,35 Sterline (il dollaro sarebbe nato nel 1785) x oncia.

Con il passare dei secoli le uniche rivalutazioni riconosciute all’oro furono le seguenti:

1351 – £ 1,34

1465 – £ 2,01

1546 – £ 3,02

1664 – £ 4,05

1717 – £ 4,25

La Gran Bretagna, mantenne l’oro a £ 4,25 l’oncia fino all’accordo di Bretton-Woods del 1944.

Pertanto, partendo dal presupposto che tra il 1717 e il 1944 non sono state apportate variazioni significative e che il primo dato disponibile di oro quotato in dollari risale al 1792 in quota 19,39, si presume che anche nel 1695 la quotazione fosse la medesima, anche se il primo dollaro non era stato ancora stampato. Indico il 1695 perché solo in quell’anno parte la rilevazione dei primi dati sull’inflazione.

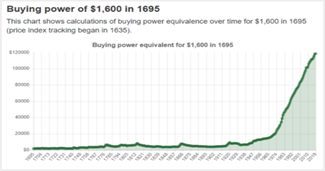

Ecco quindi, come si sarebbe comportato un paniere espresso in 1600 dollari (teorico ma attendibile) dal 1695 ad oggi”:

1600 dollari nel 1695 equivalgono in potere d’acquisto a circa 123.771,29 dollari di oggi, con un aumento di 122.171,29 dollari in 326 anni. Il dollaro ha avuto un tasso di inflazione medio dell’1,34% all’anno tra il 1695 e oggi, producendo un aumento cumulativo dei prezzi del 7,635,71% .

Ciò significa che i prezzi odierni sono 77,36 volte superiori ai prezzi medi dal 1695, secondo l’indice dei prezzi al consumo del Bureau of Labor Statistics. Un dollaro oggi compra solo l’1,29% di quello che poteva comprare allora.

Ebbene, un paniere di 1600 nell’anno 1695 ad oggi sarebbe l’equivalente di 123.771,29 dollari.

L’oro, come detto nel 1695 era fissato a 4,25 Sterline che tradotto in dollari teorici esprimeva un valore di 19,39. Tale quotazione rimase costante fino al 1932, dopo di che lo Stato americano riservò la convertibilità solo per le valute estere, confiscando l’oro ai cittadini ad un prezzo di 20.67 dollari (un affare vero?).

Detto questo applichiamo la seguente equazione matematica:

19.39 (Oro nel 1695): 1600 (paniere iniziale nel 1695 = X (Valore attuale reale oro): 123771,29 (paniere dollari rivalutato ad oggi).

Otterremo quindi un valore di: 1500 $ l’oncia

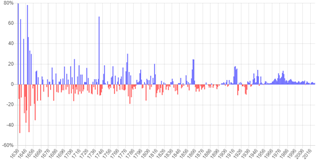

Inflazione storica variazione annua

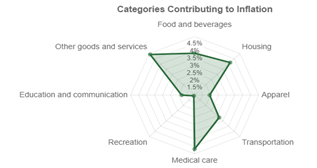

Chi contribuisce maggiormente all’inflazione

Come possiamo vedere dalla tabella a sinistra fino ai primi del ‘900 il tasso di inflazione era caratterizzato da una volatilità spaventosa. Il motivo? Con molta probabilità queste forti oscillazioni del tasso di inflazione erano dovute all’impossibilità di intervenire sulla politica monetaria, essendoci la totale convertibilità della moneta in oro, mentre non esisteva ancora una banca centrale alla quale delegare il compito di stabilizzare i prezzi. A periodi di forte inflazione seguivano altrettante fasi di deflazione, con il risultato di provocare una forte instabilità economica, dando luogo a crisi economiche che spesso sfociavano in guerre fra le potenze di allora.

La FED fu istituita dal Congresso degli Stati Uniti con l’approvazione del Federal Reserve Act il 23 dicembre del 1913 e iniziò le sue operazioni nel 1916. Il Federal Reserve System da quel momento fu costituito da una banca centrale con sede a Washington e da quindici banche regionali nelle principali città del Paese. Da allora la moneta ha iniziato a diminuire la convertibilità in oro fino a perderla totalmente nel 1971, quando il 15 di agosto fu decretata la fine della parità aurea.

Un passaggio intermedio fu durante il trattato di Bretton Woods nel luglio del 1944, con il quale furono ristabilite nuove parità valutarie (rivalutazione oro) e gli stati aumentarono sensibilmente la presenza e il controllo sul sistema economico.

Non è un caso pertanto se a partire dalla metà del ‘900 assistiamo ad una stabilizzazione del tasso di inflazione.

Stato e soprattutto banche centrali infatti, hanno permesso nel tempo, una normalizzazione dell’inflazione, attraverso politiche economiche e soprattutto monetarie, evitando così crisi depressive come il passato ci aveva spesso abituato. Non è da considerare oltretutto un caso il fatto che l’ultima grande guerra risalga a 80 anni fa.

Come sappiamo il pericolo principale per l’economia è la deflazione e questo, da quanto leggiamo dal grafico sembra ormai uno scenario impossibile proprio da circa 80 anni. Questo grazie ad un attivismo sempre maggiore delle banche centrali, che è andato accelerando dai primi anni 2000 ed in particolare dopo la crisi subprime. “Immettere moneta quanto basta per non cadere in deflazione”. Questo è il motto principale delle banche centrali.

Anche l’iperinflazione non gioca certo un ruolo di stabilizzatore economico, ma anche su questo fronte le banche centrali sembrano avere tutte le armi al posto giusto, supportate oltretutto da un’era in cui la produttività l’ha sta facendo da padrona, grazie e soprattutto all’evoluzione tecnologica che ha liberato risorse tali da soddisfare anche il fabbisogno di una popolazione triplicata rispetto ad un secolo fa.

Proprio a causa di una maggior produttività e di un progresso tecnologico esponenziale possiamo osservare come settori quali il vestiario, il food e il divertimento abbiano mediamente i tassi minori di rivalutazione, diversamente da quello dei servizi, degli immobili (aumento popolazione) e del medical care (invecchiamento popolazione) la cui crescita media è compresa tra il 4 e il 5 percento.

Viene da domandarsi pertanto, come in futuro, la cosiddetta Intelligenza Artificiale possa far tendere verso il basso anche quei settori che fino ad oggi hanno contribuito maggiormente al rialzo dei prezzi.

Inflazione attesa

Ad oggi, l’inflazione attesa per i prossimi mesi è situata tra il 2,5 e il 2,7 per poi ritornare a metà 2022 su livelli vicini al 2%. Ovviamente salvo sorprese.

Questo significherebbe che fra due anni il valore reale dell’oro passerebbe dai 1500 dollari l’oncia attuali a circa 1580 contro una quotazione di 1740 attuali. In tal caso il premio di rischio inflazione sarebbe di circa il 9% per poi scendere negli anni successivi. Il valore reale di 1740 (attuale) infatti, in presenza di un tasso medio del 2,5% verrebbe raggiunto esattamente fra 6 anni. Viene da domandarsi, quale titolo di Stato a breve, sarebbe oggi in grado di garantirci una difesa del patrimonio in termini di potere d’acquisto da qui ai prossimi 5/6 anni. Il Bund che ha un tasso negativo tra -0,7 e -0,3 perento? Oppure un T-Bond al netto del rischio cambio?

Ovviamente il discorso cambierebbe se l’inflazione si spingesse nel breve al di sopra della soglia del 3%, ipotesi questa non completamente trascurabile, a causa della scarsa visibilità del rimbalzo economico al quale l’economia è chiamata a rispondere dopo la fine della pandemia. Qualora infatti il rimbalzo fosse eccessivo, nel breve potrebbero nascere problemi riguardo all’out-put produttivo, con conseguenze poco piacevoli sulla dinamica dei prezzi, ovviamente destinate a rientrare in un secondo momento.

Da qui possiamo intuire come ad oggi l’oro sia ritornato su prezzi estremamente attraenti per assicurarsi una difesa del potere di acquisto, in quanto la sopravvalutazione del momento è da ritenersi fisiologica, alla luce delle alternative offerte dal mercato.

I mercati azionari, come detto nella view del 2021 rimangono ancora i più attraenti, in quanto troveranno ancora linfa dalle aspettative positive sul rimbalzo economico. Il FMI ha infatti da poco rivisto al rialzo le aspettative di crescita rispetto alle previsioni di tre mesi fa, mentre le principali banche di investimento, si aspettano una “fase d’oro”, termine questo, utilizzato dal Ceo di JP Morgan, Jamie Dimon.

Ovviamente i criteri con i quali vengono scelte le azioni, rispetto all’oro sono spesso diversi, non fosse altro per le dimensioni dei rispettivi mercati. Mentre il mercato azionario all’interno di un patrimonio può rappresentare anche una quota minima del 30%. L’oro, che generalmente può essere considerato tranquillamente una valuta, non dovrebbe mai superare una soglia del 10% nemmeno nell’ipotesi più bullish. Il mercato azionario, all’interno del patrimonio finanziario mondiale possiede ormai una fetta di almeno il 50%, mentre l’oro solo il 3%. Questo per avere una dimensione dei due asset.

Fino a +38% rispetto al valore reale

Attualmente l’oro quota circa un +13 percento rispetto al valore reale attualizzato a fine 2020. Tale sopravvalutazione è arrivata ad un +38% ad agosto 2020. La linea Maginot che vede un obiettivo reale per fine 2026 a 1740 non dovrebbe essere intaccata. Per accadere una cosa simile Powell dovrebbe perdere proprio la testa, stravolgendo la politica monetaria degli ultimi 20 anni.

In una fase in cui le aspettative di inflazione rimangono positive e i debiti pubblici estremamente elevati con propensione a salire (tassi reali destinati a rimanere negativi), la sopravvalutazione dell’oro rispetto ai valori reali è da considerare fisiologica.

Detto questo ritorniamo a leggere la tabella delle correlazioni. L’oro rispetto all’indice MSCIW presenta una correlazione negativa di 0,43 (di 0,61 per gli amanti del Bitcoin), mostrando tutta la sua efficacia come strumento di protezione. Pertanto, se a 2000 dollari ritenevamo utile prendere dei salutari benefici, ad oggi l’oro rappresenta un asset da considerare maggiormente all’interno di un portafoglio, senza per il momento cadere in inutili fanatismi.