Mercato Tridimensionale (analisi settimanale del 24.06.2016)

La settimana passata è stata piuttosto interessante. Mentre il sentimento generale diventata sempre più bearish alla luce del Giugno che ci aspetta, il mercato ha generato un movimento la cui direzionalità oraria ha raggiunto adx 60, come capitato solo 4-5 volte negli ultimi 2 anni.

La domanda

La domanda che ci siamo fatti è: si tratta di un movimento nuovo, di una nuova spinta al rialzo, o di uno short squeeze (letteralmente la “strizzatura” delle posizioni short) che genera un forte movimento long? E come possiamo capirlo?

La situazione

Per vedere meglio i grafici ed avere le analisi in tempo reale clicca qui.

Il mercato (prendiamo come riferimento il DAX) viaggiava ormai da fine Aprile sotto la media a 200, in un laterale piuttosto compresso tra 9700 e 10070.

Il sentiment era piuttosto indeciso tirante allo short, visto che gli indicatori ribassisti iniziavano a convergere da un lato (mercato sotto media a 200, direzionalità, volumi più forti al ribasso, scarso momentum) anche se non c’erano forti catalizzatori negativi.

Il mese prossimo veniva visto come un mese ricco di imprevisti (BCE, FED, Brexit, 3 streghe).

Poi Martedì il movimento che cambia tutto: il mercato parte e fa una di quelle cose che sorprendono gli operatori:

Per vedere meglio i grafici ed avere le analisi in tempo reale clicca qui.

Sull’orario si hanno tutte candele rialziste, e il giorno dopo gup up con breakout sopra la media a 200. Questo grazie all’accordo raggiunto dall’eurogruppo per sbloccare un aiuto alla Grecia da 10 miliardi e a un rilassamento degli exit polls sulla Brexit che danno il Brexit meno probabile. O perlomeno questo dice la stampa mainstream.

Che la Grecia possa ancora essere un driver per i mercati dopo ormai 6 anni di In&Out, sia a livello di Grexit che di Bail-In, riteniamo sia sintomo della prosecuzione della debolezza del quadro europeo e in questo concordiamo con Draghi: serve qualcosa di nuovo che vada oltre le politiche monetarie, che al momento rimangono l’unico difensore europeo.

Sul Brexit, è possibile che rimanga uno spauracchio, ma è difficile che essendo Londra uno dei centri della finanza mondiale ci sia la convinzione davvero di uscire dell’Europa, per motivi di interessi in valuta piuttosto che per motivi idealistici.

In fondo, gli UK contano in Europa e piace loro essere un po’ dentro e un po’ fuori. Fuori dall’Europa cosa sono? Un’antica potenza decaduta che pensa di farcela da sola, ma senza la forza di competere con Cina, USA o altre potenze che crescerenno negli anni.

Un’altra ipotesi molto meno mainstream è che il rialzo serva poi alla Fed (cosa che ha fatto ieri) per dire: “beh il rialzo dei tassi è prevedibile, visto che l’economia va bene” e la borsa anche, ma questo non lo dicono. La fed non può alzare i tassi con la borsa che sta crollando. Ma se la borsa ha forza, “Why not”? Sempre nella convinzione che se si sarà una reazione negativa, partendo dai massimi sarà contenibile come fatto nei “test” del 24 Agosto 2015 e a Febbrario 2016.

Sul fatto che l’economia andasse bene, ne avevamo parlato la settimana scorsa. Sul fatto che le borse salgano, è da analizzare.

Una settimana fa si parlava di possibile ritorno a 1800 del Sp500, oggi di superamento dei massimi storici. Il mercato è bello perché è vario, come del resto il mondo.

Abbiamo quindi cercato di capire quanto di positivo c’è nel rialzo di questa settimana, quanta forza effettiva ha il mercato e come si può interpretare serenamente. E’ un rialzo sano o uno strizzamento delle posizioni short, come detto prima?

In maniera molto semplice, per capirlo, un’idea ce la si poteva fare guardando le azioni che più sono salite negli ultimi 4 giorni.

| TITOLO | % |

| BCA MPS | 13,12 |

| BCA POP EMIL ROMAGNA | 11,35 |

| BANCO POPOLARE | 10,62 |

| EXOR | 10,10 |

| BCA POP MILANO | 10,07 |

| MEDIOBANCA | 9,57 |

| ANIMA HOLDING | 9,12 |

| UNIPOL | 8,54 |

| INTESA SANPAOLO | 8,47 |

| GENERALI ASS | 8,07 |

| ENI | 6,80 |

| UBI BANCA | 6,10 |

| CNH INDUSTRIAL | 5,69 |

| YOOX NET-A-PORTER GROUP | 5,60 |

| BUZZI UNICEM | 5,56 |

| UNIPOLSAI | 5,42 |

| FINECOBANK | 5,07 |

| STMICROELECTRONICS | 4,93 |

| TELECOM ITALIA | 4,88 |

| CAMPARI | 4,88 |

| AZIMUT | 4,44 |

| FERRARI | 4,42 |

| TENARIS | 4,08 |

| SAIPEM | 3,96 |

| ENEL | 3,64 |

| LEONARDO – FINMECCANICA | 3,60 |

| A2A | 3,56 |

| FIAT CHRYSLER AUTOMOBILES | 3,15 |

| TERNA | 3,10 |

| SNAM | 3,05 |

| MEDIASET S.P.A | 2,96 |

| BANCA MEDIOLANUM | 2,65 |

| UNICREDIT | 2,47 |

| PRYSMIAN | 1,89 |

| MONCLER | 1,83 |

| POSTE ITALIANE | 0,82 |

| ATLANTIA | 0,80 |

| ITALCEMENTI | 0,77 |

| SALVATORE FERRAGAMO | -0,36 |

| LUXOTTICA GROUP | -0,63 |

D’altra parte per avere dei raffronti precisi volevamo fare un’analisi più di dettaglio.

Quindi abbiamo deciso di analizzare l’indice nostrano, con 3 indicatori e quindi su un piano tridimensionale:

- Classificandoli in base al sommapesi da 1 a 40 (1 is better)

- Classificandoli in base alla performance da inizio anno da 1 a 40 (1 is better)

- Classificandoli in base alla performance degli ultimi 4 giorni da 1 a 40 e poi invertendola (in tale modo 1 is better)

A questo punto abbiamo sommato le tre classifiche per vedere che titoli raggiungevano meno punti (meno punti sono meglio, vuol dire buon sommapesi, buona performance da inizio anno quando i mercati erano difficili e minor accelerazione negli ultimi giorni) e chi ne aveva di più.

Siete curiosi di sapere come è andata? Lo eravamo anche noi ed ecco la classifica.

I MIGLIORI

| TITOLO | % |

| PRYSMIAN | 9 |

| MONCLER | 10 |

| BANCA MEDIOLANUM | 17 |

| POSTE ITALIANE | 20 |

| ITALCEMENTI | 22 |

| TENARIS | 27 |

| ENEL | 29 |

| MEDIASET S.P.A | 30 |

| ATLANTIA | 30 |

| SNAM | 31 |

Sono presenti in questa classifica le società che hanno performato meglio da inizio anno, che hanno un buon sommapesi (quindi hanno avuto flussi in entrata nel medio periodo) e che non hanno avuto notevoli rimbalzi in questa settimana. Alcune sono nel nostro portafoglio, altre ci sono state. Prysmian che raggiunge un punteggio sotto il 10 mostra una forza notevole, visto che il minimo punteggio era 3, il che avrebbe voluto dire che era prima in tutto le classifiche. Di Prysmian vi avevamo parlato la settimana scorsa.

I PEGGIORI

| TITOLO | % |

| MEDIOBANCA | 84 |

| INTESA SANPAOLO | 85 |

| SAIPEM | 91 |

| UNIPOL | 92 |

| ANIMA HOLDING | 97 |

| UBI BANCA | 98 |

| BCA POP EMIL ROMAGNA | 103 |

| BCA POP MILANO | 105 |

| BCA MPS | 114 |

| BANCO POPOLARE | 115 |

Sono presenti in questa classifica le società che hanno performato peggio da inizio anno, che hanno un sommapesi negativo (quindi che hanno avuto deflussi nel medio periodo) e che hanno avuto notevoli rimbalzi in questa settimana. Nessuna è nel nostro portafoglio o c’è stata negli ultimi mesi. Si vede una fortissima presenza di banche di cui molte sopra il 100. Considerato che il massimo punteggio era 120, Banco Popolare e MPS sono da evitare, come del resto tutti i titoli in questa classifica.

GLI INTERMEDI

| TITOLO | % |

| BUZZI UNICEM | 32 |

| CAMPARI | 34 |

| A2A | 34 |

| TERNA | 34 |

| SALVATORE FERRAGAMO | 39 |

| LUXOTTICA GROUP | 40 |

| FERRARI | 43 |

| CNH INDUSTRIAL | 46 |

| LEONARDO – FINMECCANICA | 54 |

| ENI | 55 |

| FINECOBANK | 58 |

| STMICROELECTRONICS | 60 |

| AZIMUT | 62 |

| FIAT CHRYSLER AUTOMOBILES | 73 |

| UNIPOLSAI | 75 |

| GENERALI ASS | 76 |

| TELECOM ITALIA | 77 |

| UNICREDIT | 77 |

| YOOX NET-A-PORTER GROUP | 81 |

| EXOR | 82 |

Questi sono i titoli che possono avere avuto condizioni intermedie. Avere individuato i migliori ci porta ad orientarci su quelli.

Valutando inoltre nel complesso il nostro indice

Per vedere meglio i grafici ed avere le analisi in tempo reale clicca qui.

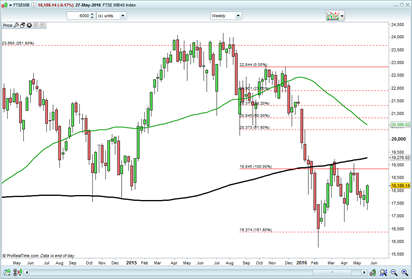

sul settimanale siamo ancora sotto la media a 200 e nel laterale compreso tra 16300 e 18800, livelli di fibonacci del movimento ribassista iniziato a Novembre 2015.

Sul più lungo periodo, siamo sempre all’interno dei livelli di 12600 e 23600 del laterale di lungo iniziato nel 2008.

Livelli di breve interessanti sul daily sono 18400 che potrebbe poi portare a un 19500 e 17700 sotto il quale si perderebbe la spinta rialzista. Non da sottovalutare il gap a 17935-17970 creatosi tra il 24 e il 25 sul future che potrebbe essere chiuso prima di decidere di prendere una direzione più definita.

Per vedere meglio i grafici ed avere le analisi in tempo reale clicca qui.

CONCLUSIONI

Quello che abbiamo visto analizzando i dati è che quello di questa settimana sembra stato a tutti gli effetti uno short squeeze.

Le posizioni short erano massicce e quando il mercato ha iniziato a salire le coperture sono partire trascinandosi dietro altre coperture.

Questo ha indirizzato la liquidità verso i titoli più colpiti da inizio anno, mentre ha favorito anche se poco i titoli più difensivi o solidi, probabilmente grazie all’entrata di posizioni long spinte dal sentiment che si stava creando positivo.

In fondo quello che si è manisfestato martedì è stata un’onda di acquisti (ribabiamo in buona parte dovuti alle coperture). La velocità del movimento spiega bene questa dinamica, visto che i compratori sono tipicamente lenti, mentre la chiusura di coperture short genera movimenti veloci e incontrollati.

Il sentiment generale a livello USA è di un mercato in salute, con consumi in aumento, disoccupazione stabile sul 5%, salari in aumento … ma di queste cose ve ne abbiamo già parlato settimana scorsa. Poi a Donald gli americani pensaranno quando è il momento … ovvero appena dopo l’estate. Il DAX fa capitolino su quote che non si vedevano da tempo e gli indici minori sono facili da spingere una volta che i mercati principali salgono.

In fondo il main driver ovunque è il rendimento e con la liquidità monster in giro per il mondo a cercare un 0.1% di rendimento in più, basta un sasso lanciato in uno stagno per generare uno tsunami. Negli ultimi mesi i flussi sono stati sui long short, che hanno dovuto chiudere le sottoscrizioni in certi casi per garantire la strategia. Se pensiamo alla liquidità in essi presenti, la decisione di chiudere delle posizioni long short per non trovarsi dalla parte sbagliata sia a livello long che short può dare dei movimenti contrari piuttosto forti.

A questo punto, permanendo la situazione attuale, non vediamo motivi perché la Fed non rialzi i tassi e rimaniamo in allerta, perché l’aria che si respira dopo questo rialzo di breve sembra quella degli ultimi giorni di Dicembre.

Il Team di MoneyRiskAnalysis (analisi settimanale del 24.06.2016)