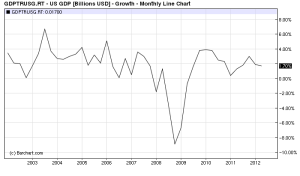

PIL USA: il QE 1 ha senza dubbio inciso sulla ripresa americana dopo i tracolli subiti tra il 2008 e il 2009. Grazie alla prima azione quantitativa della Fed fu eliminato il peso psicologico che gravava sul sistema economico. Basti pensare che in quei mesi da incubo, società come General Electric non riuscivano ad ottenere credito dalle banche per le operazioni ordinarie.

Le fasi seguenti del quantitative easing, invece, sembrano aver inciso in misura minore, in quanto sul tasso di crescita dell’economia americana erano più i fattori strutturali che quelli psicologici a pesare.

Guardando il grafico della crescita del Pil, sembra che dopo un collasso fatale, il paziente sia tenuto in vita quasi artificialmente.

Guardando il grafico della crescita del Pil, sembra che dopo un collasso fatale, il paziente sia tenuto in vita quasi artificialmente.

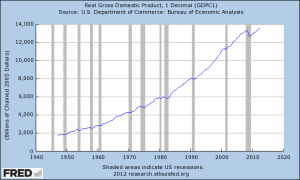

INDICE PIL REALE USA: in ogni caso l’iniezione di liquidità è stata tale da consentire al Pil reale di rivedere nuovi massimi storici. Oltre alla Fed, tuttavia ha contribuito l’espansione del paesi emergenti avvenuta negli ultimi 5 anni, che da un pò di tempo sembrano accusare il colpo.

INDICE ISM MANIFATTURIERO: questo indice conferma la fase di rallentamento in cui gli Stati Uniti sono entrati da qualche mese, anche se al momento non si trova sotto i 50 punti, livello sotto il quale l’economia rischia di entrare velocemente in recessione.

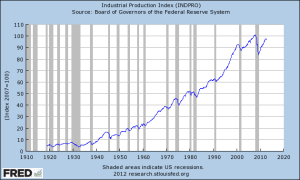

INDICE PRODUZIONE INDUSTRIALE: se da un lato il Pil reale ha rivisto nuovi massimi, questo indice si trova ancora al di sotto degli stessi, a conferma che il problema è anche e soprattutto strutturale, oltre che di liquidità.

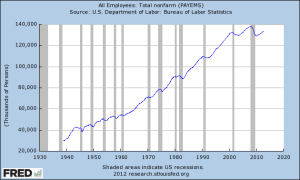

DISOCCUPAZIONE USA: ma la conferma del problema strutturale si ha soprattutto leggendo l’andamento del tasso di disoccupazione. La Fed spera di poter incidere su un problema strutturale? Basterebbe farsi alcune domande per rispondere a Bernanke:

Quante persone erano impiegate per costruire una macchina 20 anni fa e quante adesso?

In passato ci sono state svolte epocali che hanno creato lavoro, dalla Rivoluzione Industriale, all’era del computer. Ci sono le condizioni per una nuova svolta ai giorni nostri? Sarà il nuovissimo iPhone 5 a risollevare le sorti occupazionali? Oppure sarà Facebook? La realtà è che assistiamo sempre più ad un’accentramento della ricchezza, grazie a modelli economici che coinvolgono attivamente sempre meno persone, con il risultato di abbassare sempre più il baricentro della classe media. Quindi se non vorremo assistere ad una diminuzione dei consumi o si creeranno nuovi modelli in grado di coinvolgere più forza lavoro, oppure il nostro Bernanke dovrà prima o poi spedire direttamente ai cittadini il denaro stampato.

INDICE ASSUNZIONI DIPENDENTI NON AGRICOLI: in questo caso ci troviamo ben lontani dal tetto massimo del 2008. Il Pil ha rivisto nuovi massimi, ma molte persone non sono riuscite a rientrare nel mondo del lavoro.

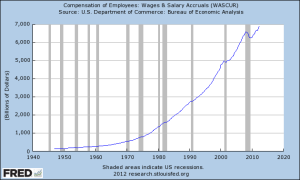

REDDITI DA LAVORO DIPENDENTE USA: un tasso di disoccupazione elevato dovrebbe spingere i salari verso il basso. Così è stato nella fase di recessione acuta. Con il passare dei mesi tuttavia i salari hanno girato verso l’alto per superare nettamente i massimi del 2008, nonostante il tasso di disoccupazione superiore all’8%. Segno questo, che chi è fuori dal mondo del lavoro ha scarse possibilità di impiego. Magari ci sono richieste per forme di lavoro sempre più specializzate, che in qualche modo risultano troppo evolute rispetto al tasso di istruzione medio.

Credo che Bernanke sotto questo profilo possa contribuire in modo veramente superficiale.

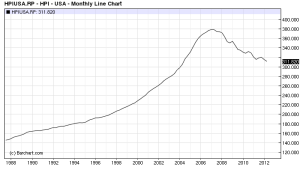

INDICE HPI CASE USA: sono stato fra i primi a sostenere che in presenza di tassi nulli e con un aumento della domanda degli affitti, il mercato immobiliare avrebbe dato segnali di risveglio. Nonostante ciò, come possiamo vedere da questo indice ci troviamo in una situazione poco rassicurante, in ottica di lungo periodo. Che cosa ne sarebbe dei prezzi delle case, se ad un certo punto non ci fossero le condizioni che vediamo nei grafici successivi? Bernanke potrà anche rivalutare gli asset, ma non potrà far miracoli, riguardo al modello economico corrente.

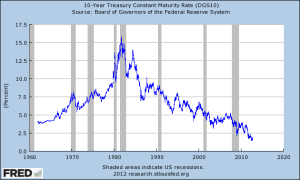

TASSI USA A 10 ANNI: tassi così bassi avrebbero dovuto dare effetti ben più visibili sul mercato immobiliare.

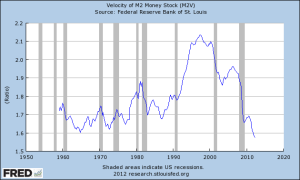

VELOCITA’ MONETARIA M2: questo indicatore dovrebbe segnalare i rischi inflativi. Ebbene, la velocità con cui si muove la moneta è spaventosamente bassa. Siamo addirittura su nuovi minimi degli ultimi 50 anni. Questo significa che se la Fed non intervenisse la deflazione sarebbe assicurata. In sostanza la Banca Centrale è andata contro ogni qualsiasi legge di mercato.

E così siamo arrivati al QE 3, con tante belle speranze per chi lavora con la carta.

Ah dimenticavo di dirvi, che su quei pochi dati positivi visti in qualche grafico, mi riferisco al Pil, ai salari, all’Ism e a qualcun altro che forse mi è sfuggito, ha contribuito e non poco un’impennata del debito pubblico americano di oltre 6000 miliardi negli ultimi quattro anni.

Forse sarà già tempo di pensare a cosa si inventerà il nostro Bernanke per il QE 4, in attesa che un’altra era economica abbia inizio…………..sarà forse Internet a creare un nuovo modello economico in grado di generare ricchezza su una maggior pluralità di individui? Oppure il nuovo iPhone 5?

Mentre mediterete vi prego almeno di cliccare sul video sotto, tanto per contribuire un pò al blog.